Il mercato del vino italiano sta vivendo profonde trasformazioni accentuate da un particolare contesto socio-economico, che risente da un lato dei nuovi trend in via di definizione (sostenibilità ambientale e sociale, e-commerce in primis) e, dall’altro, dei mutamenti degli scenari internazionali, che costringono la filiera a repentini cambi di strategia.

Su questi temi, Nomisma è intervenuta a Vinitaly 2022, attraverso un ciclo di conferenze che hanno espresso i risultati di una puntuale attività di ricerca e analisi del mercato vitivinicolo. Vediamo in questo articolo i principali spunti di riflessione messi in luce dai relatori Nomisma coinvolti.

Nomisma al Vinitaly 2022: dati e riflessioni al servizio del settore vitivinicolo

Il Responsabile Agroalimentare e Wine Monitor Denis Pantini, la Responsabile Market Intelligence Silvia Zucconi e i Senior Project Manager Roberta Gabrielli ed Emanuele Di Faustino hanno partecipato alla 54^ edizione del Vinitaly, il Salone internazionale dei vini e dei distillati che ha riaperto i battenti a Veronafiere dopo 2 anni di sosta forzata.

In questo articolo ripercorriamo i dati e le considerazioni emerse in occasione degli eventi che hanno coinvolto Nomisma, ovvero:

- Road to Vinitaly: la voce delle Regioni del vino italiano, con la presentazione della ricerca Nomisma Wine Monitor per Unicredit “Le Regioni del vino italiano: performances di mercato, scenari evolutivi, prospettive” e l’intervento di Denis Pantini;

- L’Osservatorio Nazionale sul Turismo del Vino di Nomisma Wine Monitor, ricerca svolta per Città del Vino, Donne del Vino, La Puglia in più del senatore Dario Stefàno, e l’intervento di Roberta Gabrielli;

- Vino Bio, Trend & Sfide, evento promosso da AssoBio e FederBio per presentare i trend e le sfide future del settore attraverso l’intervento “Posizionamento e prospettive di sviluppo del vino bio in Italia e sui mercati internazionali” di Silvia Zucconi ed Emanuele Di Faustino.

Road To Vinitaly: la voce delle Regioni del vino italiano

Veneto, Toscana, Trentino Alto Adige, Piemonte e Sicilia sono le regioni ai vertici della graduatoria per competitività della filiera vitivinicola presentata all’evento “Road To Vinitaly: la voce delle Regioni del vino italiano” e realizzata da Nomisma in collaborazione con UniCredit.

Dopo la presentazione a Vinitaly Special Edition di ottobre 2021 del rating della filiera vitivinicola italiana (il super-indice AGRI4Index), continua il percorso di analisi sul posizionamento competitivo delle filiere agroalimentari di Nomisma-UniCredit: è ora la volta della declinazione territoriale, con lo scoring delle Regioni del Vino, ovvero la graduatoria che misura le performance economico-finanziarie delle aziende, la competitività e le peculiarità del mercato secondo un criterio geografico.

L’iniziativa si inserisce nel più ampio quadro di interventi della Banca a supporto del settore vitivinicolo italiano: nel corso dell’evento sono state presentate anche le evidenze emerse nel percorso “Road to Vinitaly” organizzato da Unicredit e Nomisma con la realizzazione di 8 tavoli di confronto territoriali con imprenditori, esperti del settore, referenti di Consorzi di Tutela e associazioni di rappresentanza.

L’evento ha visto l’intervento introduttivo di Niccolò Ubertalli (Responsabile UniCredit Italia) e la presentazione dello studio a cura di Denis Pantini (Responsabile Agroalimentare e Wine Monitor di Nomisma); sono poi seguiti due momenti di confronto, il primo dedicato al ruolo delle istituzioni, con la partecipazione di Stefano Bonaccini (Presidente Regione Emilia Romagna), Luca Zaia (Presidente Regione Veneto) e Paolo De Castro (Europarlamentare e Presidente Comitato Scientifico di Nomisma), e il secondo animato direttamente da protagonisti del comparto vinicolo italiano Luca Giavi (Direttore Consorzio di Tutela del Prosecco Doc), Alberto Tasca (A.D. Tasca d’Almerita), Sandro Cavicchioli (Cantine Riunite & CIV) e Francesca Poggio (Il Poggio di Gavi).

“Il settore vitivinicolo italiano si trova oggi ad affrontare nuove e imprevedibili sfide, come testimoniato dagli imprenditori con cui ci siamo confrontati in 8 tavoli regionali in un percorso di avvicinamento al Vinitaly. Penso al contesto geopolitico, che ha prodotto un impatto per l’export di vino di oltre 400 milioni di euro per le imprese del nostro Paese, o all’impennata dei prezzi delle commodity. Per questo UniCredit ha deciso di intensificare il proprio sforzo a supporto del mondo del vino italiano che già oggi sosteniamo con impieghi per 900 milioni di euro. In questa logica rientra il plafond straordinario di 1 miliardo di euro da noi stanziato per aiutare le imprese agricole a far fronte alle crescenti spese correnti. Oltre a ciò, abbiamo elaborato soluzioni specifiche per il settore e per le singole realtà territoriali, come il programma ‘Basket Bond di filiera’, che ha portato UniCredit nei mesi scorsi a sottoscrivere, come prima tranche di un piano da 200 milioni di euro, obbligazioni emesse da imprese vitivinicole” – ha dichiarato Niccolò Ubertalli, Responsabile UniCredit Italia.

“Lo studio che abbiamo realizzato sulle regioni italiane del vino ha messo in luce le diversità e specificità che connotano i modelli produttivi a livello territoriale ma che si trovano oggi ad affrontare un medesimo scenario di mercato, sempre più complicato e dominato da numerose incertezze. Uno scenario che richiede maggiori competenze, cambi nella cultura aziendale delle imprese e soprattutto nuovi strumenti a supporto dei produttori per affrontare questi cambiamenti” – ha spiegato Denis Pantini, Responsabile Agroalimentare e Wine Monitor di Nomisma.

In merito ai nuovi strumenti a supporto delle imprese vinicole, Paolo De Castro, europarlamentare e Presidente del Comitato Scientifico di Nomisma ha ricordato che “con la nuova PAC e il riconoscimento delle Organizzazioni Interprofessionali per area economica, abbiamo messo in sicurezza le norme sulla gestione dell’offerta, dando ai Consorzi di Tutela e ai territori vinicoli italiani importanti strumenti di programmazione produttiva; in questo modo, i produttori regionali di vini ad indicazione geografica avranno uno strumento in più a disposizione per affrontare le incertezze dei mercati”.

Vediamo ora i principali numeri emersi e le criticità sollevate dalle Regioni nella ricerca condotta da Nomisma e presentata da Denis Pantini.

Vocazione e specificità delle regioni vinicole italiane: un patrimonio di valori socio-economici che generano benessere

L’analisi di oltre 60 indicatori (produttivi, strutturali, economici e di mercato) necessari alla formulazione dello scoring, ha messo in luce vocazione e specificità delle regioni vinicole italiane che rappresentano un patrimonio di valori socio-economici in grado di generare benessere per le comunità locali e nello stesso tempo rappresentare fattori di competitività e distintività nel mercato globale.

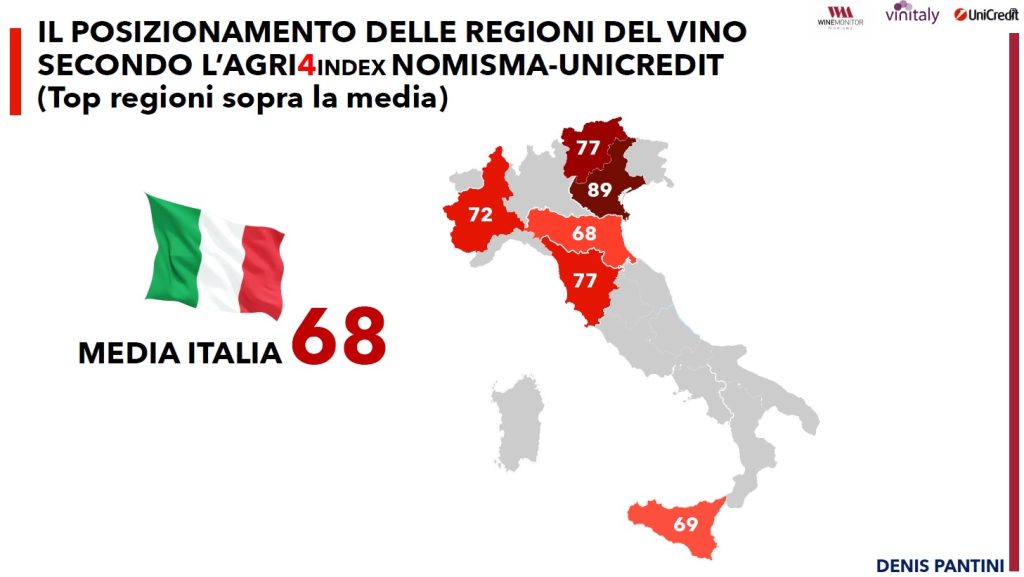

A valle della ricerca è emerso come, rispetto ad uno scoring di competitività della filiera vitivinicola italiana pari a 68, siano 6 le Regioni che si posizionano sopra a tale media: Veneto (89), Toscana e Trentino Alto Adige (77), Piemonte (72), Sicilia (69) ed Emilia Romagna (68, valore analogo alla media nazionale).

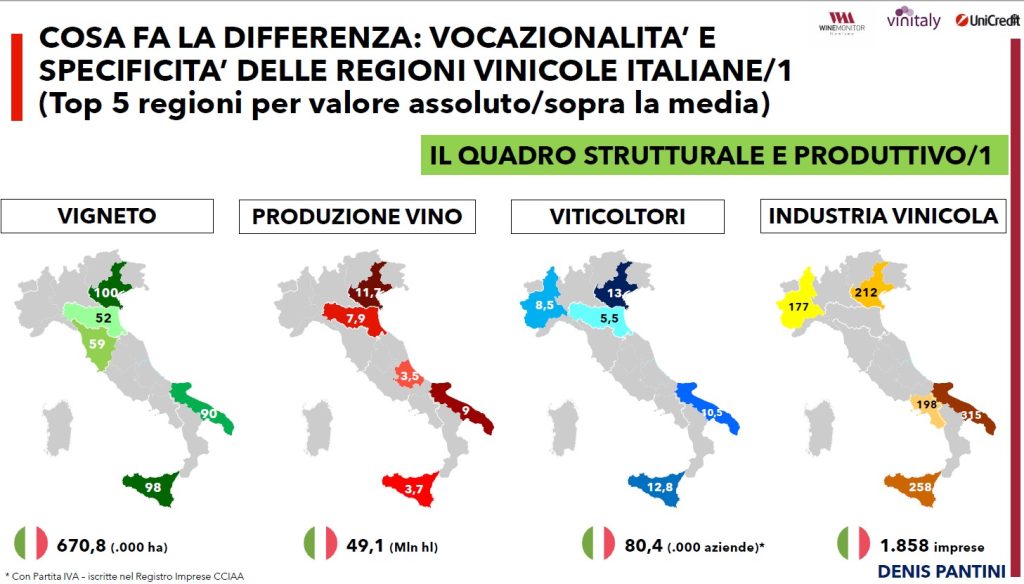

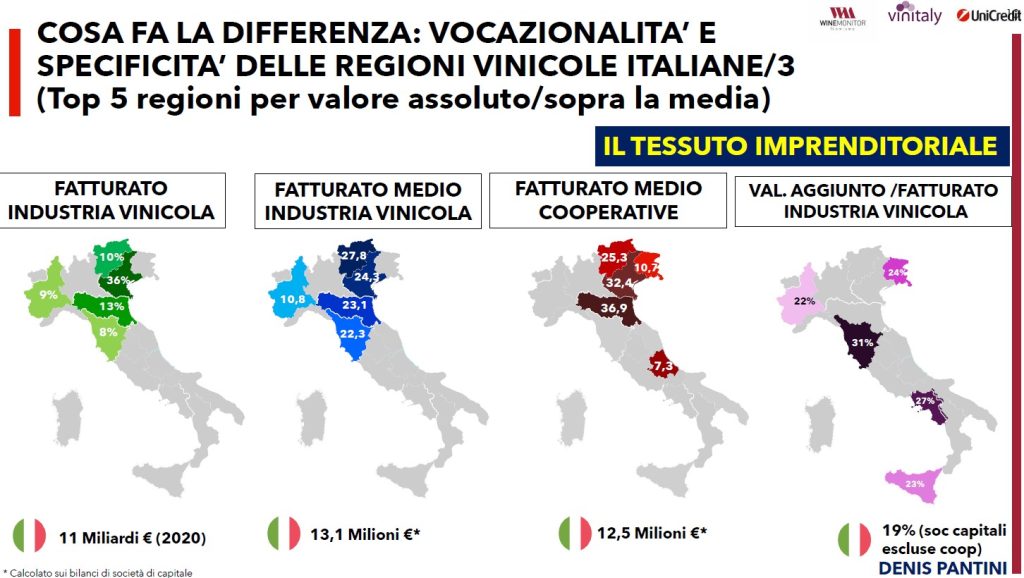

Più nel dettaglio si può rilevare che, se il Veneto primeggia nelle dimensioni strutturali e produttive (prima regione per estensione del vigneto, produzione di vino, numero di viticoltori) oltre che nel contributo al fatturato complessivo del settore (36%), la Toscana presenta la percentuale di valore aggiunto su fatturato più alta (31%) tra le Regioni, indicatore che esprime una maggior integrazione verticale delle imprese vinicole (produzione sia di uva che di vino).

Ancora, rispetto ai modelli imprenditoriali ed organizzativi, l’Emilia Romagna esprime il fatturato medio per cooperativa vinicola più elevato (circa 37 milioni di euro per cooperativa) mentre va alle Marche il primato per le aziende viticole specializzate con l’estensione media più rilevante (17 ettari di vigneto) e restando in ambito agricolo, Veneto e Liguria rappresentano invece le regioni con l’incidenza più alta di aziende viticole condotte da giovani (rispettivamente 17% e 13% del totale).

Le Regioni dell’arco alpino (Valle d’Aosta, Trentino Alto Adige e Piemonte) sono quelle con la percentuale più alta di produzione di vini Dop sul totale regionale (oltre l’80%), mentre spetta a Calabria e Marche l’incidenza più elevata del vigneto bio su quello regionale (39% e 36%).

Sul fronte delle performance di mercato, il Veneto si conferma prima regione esportatrice con 2,5 miliardi di euro di vino venduto all’estero (il 35% del totale Italia), ma sono Lazio e Puglia (tra le regioni con almeno 50 Milioni di valore all’export) a registrare l’incremento più significativo nel corso degli ultimi cinque anni (rispettivamente +53% e +46%).

Nel mercato nazionale, invece, la Toscana primeggia per incidenza nelle vendite di vini fermi Dop in GDO (16% del valore totale) anche se è la Valle d’Aosta ad evidenziare il prezzo medio più elevato a scaffale (12,3 euro/litro contro una media nazionale di 5,65 euro).

Le voci delle Regioni: aree di intervento, problematiche e obiettivi

Queste distintività territoriali si trovano oggi ad affrontare uno scenario di mercato molto complicato e in continua evoluzione. Dopo un 2021 brillante dove l’export vinicolo italiano ha superato la barriera dei 7 miliardi di euro e il mercato nazionale è riuscito a recuperare in parte il valore nei consumi di vino perso durante l’annus horribilis della pandemia (nel 2020 si erano persi 2,4 miliardi di euro di valore a causa della chiusura di bar e ristoranti, nel 2021 se ne sono recuperati 1,4), l’anno in corso è contrassegnato da forti criticità, legate in primis a tensioni geopolitiche internazionali, fiammate inflazionistiche e a difficoltà nell’approvvigionamento di materiali e componenti produttivi.

A queste problematiche, emerse dalla voce dei partecipanti ai tavoli regionali, si sono affiancati gli obiettivi di crescita, nella consapevolezza di quegli ambiti di intervento che in questo periodo possono contare su strumenti a supporto come la nuova PAC e il PNRR.

Tra le evidenze emerse si segnalano realtà, come la Sicilia, che hanno rimarcato l’importanza di obiettivi di sostenibilità ambientale e sociale per la filiera, traguardi che non sono a “costo zero” per le imprese e devo essere accompagnati anche da un equilibrio economico. Numerosi gli operatori che hanno ribadito – come nel caso delle imprese pugliesi – la difficoltà di arrivare ad una transizione digitale quando molte aree rurali sono ancora sprovviste del 4G; ma le imprese vinicole devono anche crescere nella “cultura aziendale”, in particolare evolvendosi in un orientamento al mercato che da B2B deve passare a B2C (evidenziato dagli stakeholder della filiera lombarda).

Altrettanto importante la diversificazione di mercato, particolarmente sentita dai produttori veneti il cui export finisce per la metà in appena 3 Paesi esteri (Usa, Germania e UK), così come la sinergia tra vino e turismo e l’investimento nel brand regionale per una valorizzazione della stessa identità regionale (Emilia-Romagna).

L’enoturismo italiano è in mano alle donne – Osservatorio Nazionale sul Turismo del vino

Il turismo del vino italiano è gestito dalle donne e si diversifica nelle varie parti d’Italia sia nei servizi offerti che nel tipo di clientela. Queste le principali novità scaturite dall’indagine condotta da Nomisma-Wine Monitor, nei primi mesi del 2022, in 92 comuni e 150 cantine. L’indagine – presentata da Roberta Gabrielli, Senior Project Manager di Nomisma in occasione del Vinitaly – è stata commissionata da un inedito raggruppamento di realtà costituito da Città del Vino, Donne del Vino, La Puglia in più del Senatore Dario Stefàno, primo a legiferare sull’accoglienza turistica in cantina.

La presentazione è avvenuta domenica 10 aprile nello spazio MIPAAF di Vinitaly alla presenza del Ministro dell’agricoltura Stefano Patuanelli a cui è stato chiesto di usare l’indagine Nomisma come elemento fondante della “cabina di regia” nazionale dell’enoturismo, ovvero di un centro che studi, indirizzi e promuova quello che appare un settore nuovo e performante del business agricolo.

Le donne e il turismo del vino

L’Osservatorio ha messo in luce la distribuzione delle “quote rosa” all’interno del settore vitivinicolo. In particolare, la presenza delle donne nelle imprese del vino si concentra nell’ambito di tre aree:

- marketing, comunicazione e promozione, dove sono l’80% degli addetti in azienda;

- altre attività turistiche (accoglienza, ospitalità…), con il 76% degli occupati;

- agriturismo, con il 75% sul totale.

Prevalgono rispetto agli uomini anche nel commerciale (51%) mentre nel vigneto e in cantina la loro quota crolla al 14%. Possiamo dire, quindi, che il gentil sesso trasforma il vino tricolore in Euro.

Nella fase post Covid le donne crescono anche fra i visitatori delle cantine benché non come gli italiani e i Millennials che hanno fatto registrare un autentico boom.

La maggior presenza di enoturisti donne ha determinato persino la nascita di proposte ad hoc che sono concentrate a Sud (58%) e nelle grandi cantine (77%).

Non esiste un enoturismo italiano, ma molti modelli differenti di enoturismo

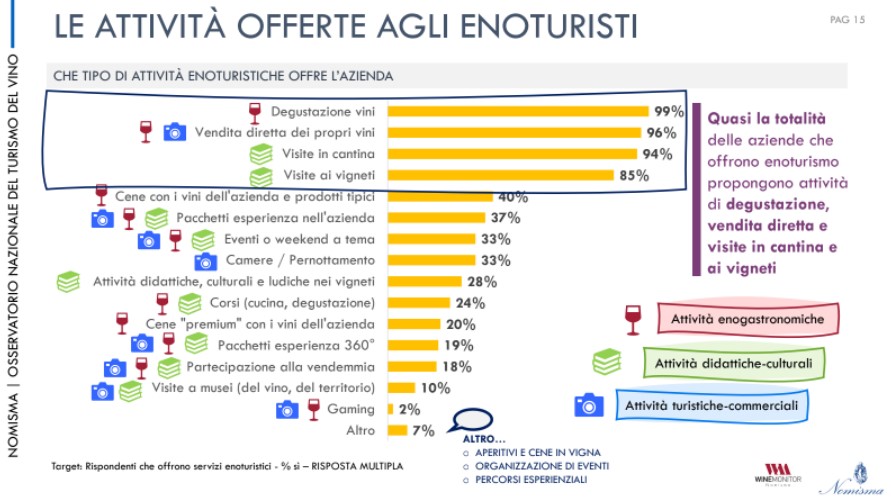

Attualmente la wine hospitality si concretizza, nel 99% dei casi, nella degustazione a cui si associano la vendita diretta (96%) e la visita guidata degli impianti produttivi (94%).

Fra le cantine, c’è una percentuale del 33-40% che offre anche pasti, pernottamenti o altre attività di tipo agrituristico, anche organizzate in soggiorni a tema. Meno del 20% del totale ha cercato di organizzare qualcosa di particolare come un corso di cucina oppure una esperienza di vendemmia.

Le più restie a implementare l’offerta enoturistica “basic” con elementi accessori sono le cantine del Nord Ovest mentre le più strutturate sono nel centro Italia dove la visita con assaggio è spesso arricchita dall’offerta di prodotti tipici, trekking, escursioni ai centri d’arte nei dintorni, corsi di cucina e benessere.

A Nord Ovest gli enoturisti ricchi e stranieri, al Sud le esperienze enoturistiche premium

La forbice fra aree d’Italia dove l’accoglienza in cantina è più diversificata e quelle dove si esprime su modelli ripetitivi, anche se forse con standard eccellenti, rischia di ampliarsi nel futuro. Infatti nel Nord si registra una scarsa propensione a uscire dallo schema “visita + assaggio e vendita” (42% nel Nord Est e 47% nel Nord Ovest) mentre il 62% delle cantine del Sud progetta di aumentare il numero delle esperienze che offre.

Nel 77% delle grandi cantine vengono organizzate attività ad hoc per i turisti stranieri, circostanza prevedibile vista la loro maggiore presenza nei mercati esteri. Sorprende invece che, fra le zone italiane, la wine hospitality for foreigners sia concentrata al Sud e nelle isole. Se infatti andiamo a vedere le zone d’Italia dove è maggiore la presenza di turisti del vino stranieri, la scopriamo nel Nord Ovest, mentre al centro dominano gli italiani di altre regioni e al Sud l’enoturismo è più regionale. Pesa, su questo risultato, la crisi del turismo statunitense in Toscana, circostanza che ha privato la Regione capofila del turismo del vino italiano, della sua tradizionale clientela alto spendente. Questo spiega anche perché l’analisi del valore medio degli scontrini delle cantine veda in testa il “Piemonte e dintorni” e il centro Italia solo in seconda posizione seguito dal Nord Est.

Solo il 18% dei visitatori spende in cantina oltre 100 euro, l’acquisto medio oscilla tra 50 e 100 euro

L’acquisto medio degli enoturisti è compreso nella fascia 50-100€ e solo il 18% dei visitatori spende più di 100€. Tenendo presente questa circostanza risulta sorprendente come le esperienze “premium” a prezzo più alto, che costituiscono la vera novità post Covid, siano maggiormente presenti tra le offerte del Centro e del Sud Italia (42%) invece che nel Nord Ovest (24%).

Le animazioni enoiche più costose ed elaborate vengono organizzate soprattutto nelle cantine più grandi (62%) mentre sono poco presenti tra le attività delle piccole imprese (32%). In linea generale, la segmentazione delle proposte enoturistiche – per prezzo e impegno organizzativo – è costruita dalle imprese del vino in base a logiche diverse: a Nord si basa sulla capacità di spesa dei clienti, al Centro, più correttamente, sulla motivazione di viaggio. Scelta che mostra un lodevole attitudine “customer oriented”.

L’enoturismo appare più destagionalizzato nel Nord Ovest – probabilmente anche grazie all’abbinamento con il tartufo – mentre scendendo verso Sud sembra più concentrato sui mesi estivi. Infine, solo l’8% delle cantine italiane è aperta tutto l’anno.

I fattori chiave per potenziare l’enoturismo nel 2022

L’ultima parte dell’Osservatorio ha messo in luce quali potrebbero essere per le aziende del settore essere i fattori chiave per rilanciare l’enoturismo in Italia nel 2022.

Fra le principali misure indicate nell’indagine, la necessità di istituire un piano di promozione e comunicazione nazionale del turismo (92%), i corsi formativi per gli operatori e gli addetti all’enoturismo (67%), la digitalizzazione delle aree rurali (58%) e la creazione di corsi di management dedicati agli imprenditori/titolari (49%).

Marketing e comunicazione, lingue straniere, digital e informatica sono pertanto gli ambiti di intervento sottoposti all’attenzione del Ministro all’agricoltura Stefano Patuanelli.

Per 6 intervistati su 10, inoltre, il monitoraggio dell’evoluzione di questo comparto potrebbe avvenire grazie alla creazione di un osservatorio sull’enoturismo a livello nazionale.

Posizionamento e prospettive di sviluppo del vino BIO in Italia e sui mercati internazionali

In Italia, 1 italiano su 2 consuma vino bio. Nella GDO il prosecco è il vino bio preferito dai consumatori. Continua la corsa dell’e-commerce (+13,4%), dove i prezzi medi per i vini DOP sono maggiori del 10% rispetto ai negozi fisici. Gli Stati Uniti sono il mercato a maggior potenzialità per il vino bio Made in Italy.

Sono queste le principali evidenze emerse dalla ricerca curata da Nomisma-Wine Monitor per FederBio e AssoBio e presentata in occasione del convegno “Vino BIO: trend & sfide” a Vinitaly 2022, attraverso l’intervento “Posizionamento e prospettive di sviluppo del vino bio in Italia e sui mercati internazionali” di Silvia Zucconi ed Emanuele Di Faustino. Elementi di riflessione che delineano il futuro del vino bio Made in Italy in Italia e all’estero.

L’indagine ha coinvolto 800 consumatori italiani di vino e restituisce una ricognizione dei dati sui mercati internazionali grazie al contributo informativo della piattaforma ITA.BIO curata da Nomisma per ICE Agenzia e FederBio.

Gli italiani e il vino bio: valori e abitudini di consumo

La sostenibilità rappresenta un fattore chiave nelle scelte di acquisto in ambito food & beverage dei consumatori italiani: accanto alla ricerca di italianità delle materie prime e dei prodotti (requisito molto importante per il 43% dei responsabili degli acquisti di prodotti alimentari), la sostenibilità si conferma infatti un elemento imprescindibile tra i valori che supportano gli acquisti (29%) con specifico riferimento alla presenza del marchio bio (27%).

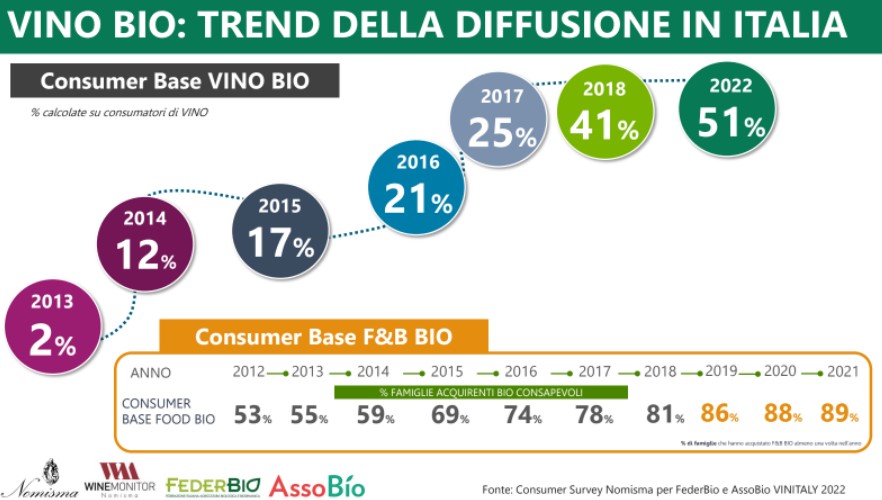

In questo contesto l’interesse per il biologico va oltre il food: prosegue infatti la crescita della consumer base anche per il vino. L’indagine ha evidenziato come gli italiani che hanno avuto almeno un’occasione di consumo di vino biologico nell’ultimo anno è oggi pari al 51%. La percentuale è in continua crescita (nel 2015 era pari al 17%), grazie al forte apprezzamento da parte del consumatore, che riconosce al vino bio valori più elevati rispetto ai vini convenzionali.

Si pensi in primis al metodo produttivo maggiormente rispettoso dell’ambiente rispetto a quanto accade per il vino convenzionale: aspetto riconosciuto sia dal 72% degli user che dal 58% dei non user; a questo fattore si aggiungono le maggiori garanzie di sicurezza percepite grazie ai controlli previsti dal disciplinare (60% tra gli user), a cui si aggiunge un alto riconoscimento di qualità che non solo arriva dall’esperienza diretta dei consumatori (49%) ma che è percepito anche tra chi non ha avuto esperienze di consumo.

Per tutti questi motivi, ben l’86% dei wine user bio è disposto a riconoscere un differenziale di prezzo per un vino bio.

I canali preferiti per l’acquisto di vino bio rimangono iper e supermercati (46%), seguiti dalle enoteche (19%), dagli acquisti diretti dal produttore/in cantina (15%) e dai negozi alimentari specializzati in prodotti biologici (10%); la quota di consumatori che acquista vino bio soprattutto online raggiunge l’8%.

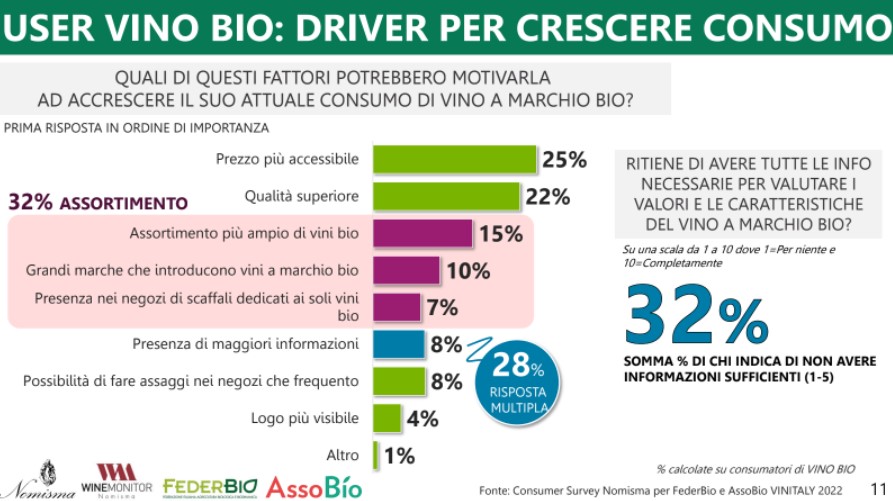

“Le opportunità di crescita per il vino biologico sul mercato italiano sono molto alte: non solo la consumer base è destinata ad aumentare negli anni a venire, ma l’interesse è collegato anche alla qualità che questi vini sono in grado di esprimere” dichiara Silvia Zucconi – Responsabile Market Intelligence di Nomisma. “L’interesse del consumatore è chiaro: il 32% degli attuali wine user bio sarebbe intenzionato ad accrescere il consumo attuale se l’assortimento venisse ampliato (gamma più profonda, grandi marchi che introducono referenze a marchio bio oppure presenza nei negozi di scaffali dedicati ai soli prodotti bio). La richiesta di avere informazioni aggiuntive sul vino bio, indicata dal 54% dei non user – è indice di alto interesse nei confronti del vino bio”. Un ulteriore fattore che emerge come potenziale stimolo al primo acquisto di vino bio è la possibilità di effettuare assaggi in negozio, indicato dal 14% degli attuali non users.

Infine, un elemento che risulta trasversale sia tra gli user che tra coloro che non bevono vino bio è la necessità di avere maggiori informazioni per valutare valori e caratteristiche distintive dei vini a marchio biologici: tra gli user di vino bio, ben 1 su 3 lamenta di non avere informazioni sufficienti, quota che sale al 54% tra coloro che non hanno mai consumato vino bio.

Italia: le vendite nel canale off-trade e il ruolo dell’e-commerce

Tale successo trova naturalmente riscontro anche nel carrello della spesa. In Italia nel 2021 le vendite di vino biologico nel canale off-trade (Iper+Super+Lsp+Discount) hanno raggiunto i 46,5 milioni di euro mettendo a segno un +3,7% rispetto al 2020, un dato sostanzialmente in linea con le tendenze che hanno interessato il vino convenzionale.

Emergono tendenze differenti fra le diverse tipologie. Secondo i dati NielsenIQ, a trainare le vendite di vino bio in Italia sono infatti i vini fermi&frizzanti, che, con 40,1 milioni di euro nel 2021, pesano per l’86% sul totale vino bio venduto nel canale retail: +4,5% rispetto al 2020, un trend decisamente migliore rispetto a quello che ha interessato nello stesso periodo i vini fermi&frizzanti non a marchio bio (-0,2%).

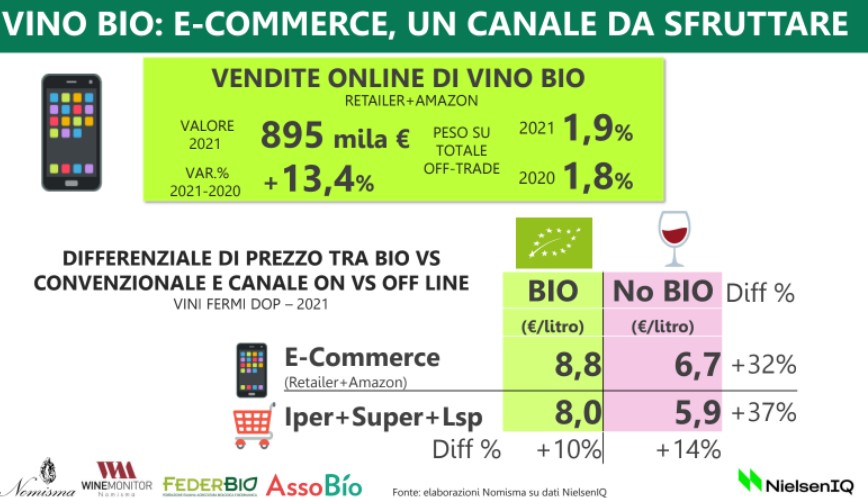

Degno di nota è poi l’e-commerce: nonostante l’online rappresenti appena il 2% del canale off-trade e le vendite abbiano decelerato rispetto al boom del 2020, gli acquisti online continuano a crescere a doppia cifra (+13,4% rispetto al 2020) e ad orientarsi su prodotti di fascia di prezzo superiore. Il differenziale rispetto al vino bio venduto negli scaffali di iper e supermercati è infatti del 10%.

Quali sono i vini bio più apprezzati dal consumatore italiano? Il Prosecco è il vino bio più venduto in iper e super: oltre 5 milioni di euro di vendite nel 2021. Seguono due rossi fermi – Nero d’Avola (2,9 milioni di euro) e Montepulciano d’Abruzzo (2,6 milioni di euro) – e poi Pecorino (1,9 milioni di euro) e Chianti (1,7 milioni di euro).

Vino bio: cosa succede nei mercati internazionali?

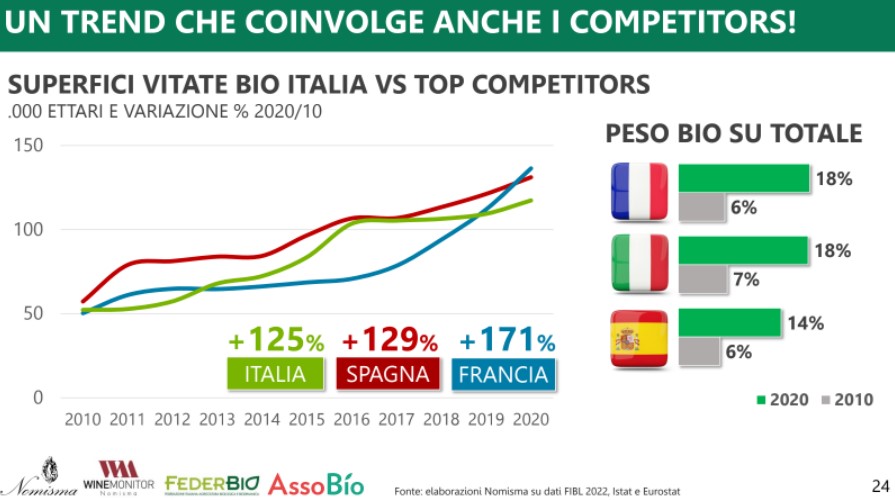

Il vino biologico è un fenomeno – almeno sul fronte produttivo – tutto europeo: l’Unione Europea – con 398 mila ettari nel 2020 – rappresenta ben il 79% della superficie vitata bio del mondo. La leadership dell’Europa si segnala anche attraverso l’incidenza delle superfici vitate bio sul totale, che nel 2020 ha superato il 12% a fronte di una quota mondiale del 7%. In tale scenario l’Italia (117 mila ettari di vite con metodo biologico) detiene, insieme alla Francia, il primato per incidenza di superficie vitata biologica: 18% del totale. La concorrenza europea è però agguerrita: nel giro di un decennio le superfici bio in Italia sono cresciute del +125% (2020 vs 2010) contro il +129% degli spagnoli e ben il +171% messo a segno dai cugini francesi.

Se si va a vedere l’interesse da parte dei consumatori per i vini a marchio biologico, si nota come la domanda potenziale sia davvero enorme e coinvolge tutti i principali mercati mondiali. A testimoniarlo sono i risultati di alcune indagini che Nomisma ha condotto – negli ultimi due anni – sui consumatori di diversi mercati con lo scopo di mappare i comportamenti di consumo di vino e tra questi anche il ruolo rivestito dal bio. E se nel Regno Unito (quinto mercato per consumi di vino al mondo), il 29% dei consumatori pensa che i vini biologici saranno tra i trend di consumo dei prossimi 2/3 anni, tale quota sale al 35% in Cina per arrivare, addirittura, al 46% negli Stati Uniti.

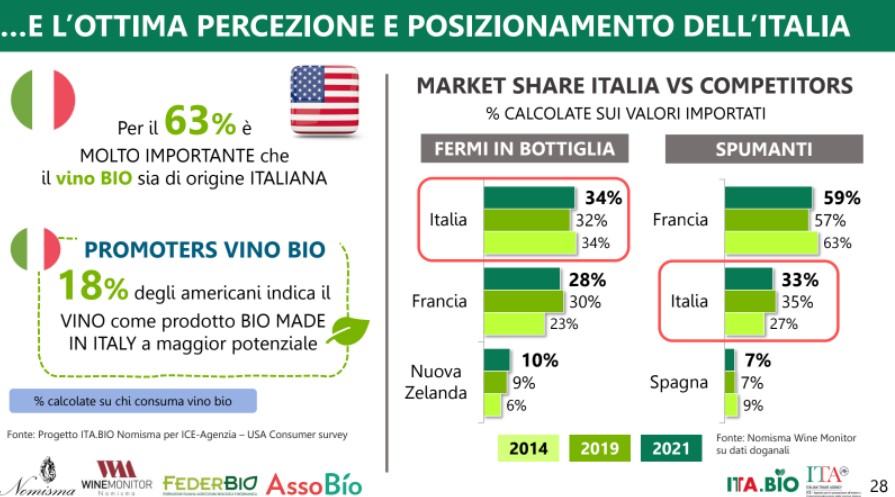

“E sono proprio gli USA, il mercato a maggiore potenzialità per il vino bio italiano: primo consumatore di vino al mondo e primo destinatario dell’export vinicolo italiano, dove ben 1 consumatore su 3 (parliamo di circa 65 milioni di persone) beve vini biologici” dichiara Emanuele Di Faustino, Senior Project Manager di Nomisma. “Un’ottima opportunità per le aziende italiane alla luce sia dell’elevata capacità di spesa degli americani sia dell’ottima percezione di cui godono i vini bio made in Italy: per il 63% dei consumatori statunitensi è infatti molto importante che il vino bio sia di origine italiana e il 18% indica proprio il vino come il prodotto bio made in Italy a maggior potenziale sul mercato USA”.

Wine Monitor e Nomisma: la piattaforma a sostegno della filiera vitivinicola italiana

Wine Monitor è l’Osservatorio Nomisma dedicato al mercato del vino. Si tratta di uno strumento creato con l’obiettivo di decifrare il mercato, sostenere tutte le imprese e le istituzioni impegnate nella filiera vitivinicola italiana e individuare le strategie di business migliori.

La piattaforma condivide dati, informazioni, ricerche di mercato e riflessioni ed è una iniziativa del team specializzato della business unit agroalimentare di Nomisma.

Per informazioni sull’abbonamento annuale e sui servizi di Wine Monitor è possibile scrivere a denis.pantini@nomisma.it.